Artigos

Política monetária equivocada prejudica o Brasil.

ABRADIN

Aurélio Valporto

28/10/2022

AURÉLIO VALPORTO (*)

Após um período de forte inflação, setembro de 2022 registrou o terceiro mês, consecutivo, do que está sendo chamado de “deflação”. Mas o que são esses fenômenos? Por que estão ocorrendo? É o que vamos ver ao longo deste artigo.

O “dragão” da inflação, um ilustre desconhecido da geração Z ou dos “millenials”, voltou a assombrar a economia brasileira desde a pandemia. Foi claramente uma inflação de custos, que teve como pilares a alta no preço dos alimentos e da energia, especialmente da energia química, os combustíveis, que têm seus preços ditados pela Petrobrás, sem esquecer da desvalorização cambial que afeta o preço de todos os importados.

Como a inflação andava desaparecida, é bom lembrarmos o que é inflação. Inflação é o fenômeno econômico definido como o aumento generalizado e contínuo dos preços. Então temos aqui duas condições que devem ocorrer simultaneamente para que o aumento no índice seja considerado inflação: o aumento nos preços deve ser generalizado, atingindo todos ou praticamente todos os preços da economia, além disso não pode ser sazonal, tem que ser um evento contínuo. De forma análoga, deflação é a redução generalizada e contínua dos preços. O que isso significa? Significa que nem sempre um aumento no índice de preços é inflação, assim como nem sempre uma redução no índice de preços é deflação. O índice de preços é composto por uma cesta teórica de produtos e existem diversas destas cestas teóricas, que resultam nos diferentes índices, como o IPCA, o IGP, o INPC etc. Isso porque a variação nos preços não é a mesma para todos! Então há índices especializados em setores da economia como, por exemplo, o INCC, que verifica a variação dos preços na construção civil, já o INPC procura refletir a variação nos preços que afeta o consumo típico de famílias com renda de 1 a 5 salários mínimos.

Como a variação nos índices de preços não é a mesma para todos, pode ocorrer, por exemplo, que uma elevada variação no preço do chuchu e seus derivados atinja em cheio seu vizinho, que gosta do vegetal, mas se você não é um consumidor, essa variação não vai afetar seu poder de compra. Repare que se um aumento de preços atingir apenas chuchu e seus derivados não se trata de aumento generalizado, portanto não poderemos chamar de inflação, muito embora vá se refletir em um aumento no índice de preços, como o INPC, uma vez que o legume faz parte da sua cesta teórica. De forma errônea esta variação para cima no INPC, provocada por poucos itens da sua cesta relacionados ao chuchu, será rotulada de “inflação” pelos meios de comunicação. De forma igualmente errônea, estes índices de preço são também rotulados de “índices de inflação”, na verdade são índices de preços, que podem ou não refletir uma inflação.

A economia moderna funciona sob um sistema de trocas, se você é médico, por exemplo, e cobra o equivalente a 10 kg de tomates por consulta, significa que o seu produto (o serviço de consulta médica) tem, em dado momento, esta relação de troca com os tomates. Mas isso não significa que você queira receber em tomates, ou que o mecânico de seu automóvel queira trocar o conserto do seu carro por uma consulta médica. Foi para facilitar esse sistema de trocas que surgiu o dinheiro, que por si só não possui nenhum valor intrínseco atualmente. O dinheiro vale porque as pessoas sabem que podem trocar por qualquer coisa na economia, é um denominador comum nas relações de troca e evitam que o médico vá ao mercado propondo trocar suas consultas por alimentos e vice-versa. São essas relações de valor de troca entre produtos da economia que definem os famosos “preços relativos”, 1 kg de chuchu vale tantos kg de tomate que valem tal percentual de uma consulta ao dentista e tanto de um serviço de barbearia (aqui abro um parêntesis para lembrar que “produto” é gênero, do qual são espécies os bens e os serviços, é muito errado escrever “produtos e serviços”, como se serviço não fosse produto).

É a relação de troca, os preços relativos, que é alterada quando alguns produtos têm seus preços alterados em proporções diferentes de outros. Na prática os preços relativos não permanecem estáticos, ainda quando a variação no índice de preços é perto de zero, os preços devem variar sutilmente entre si, mas mantendo, em linhas gerais, a estrutura de preços relativos que, mais uma vez, são as relações de trocas entre os produtos. Um elevado aumento de preços de sorvetes enquanto os demais preços da economia permanecem virtualmente estáticos, provoca uma alteração nos preços relativos, afinal, para comprar sorvete você precisará dar em troca uma maior parcela do que você mesmo produz, desembolsando mais para comprá-lo. Entretanto, se você não for um consumidor de sorvetes, ou, melhor ainda, cortá-lo de sua dieta, esse aumento nos preços dos sorvetes não trará nenhum impacto para sua vida. Poderá até ser bom para a saúde da sociedade que vai passar a consumir menos sorvetes.

TIVEMOS INFLAÇÃO DE CUSTOS!

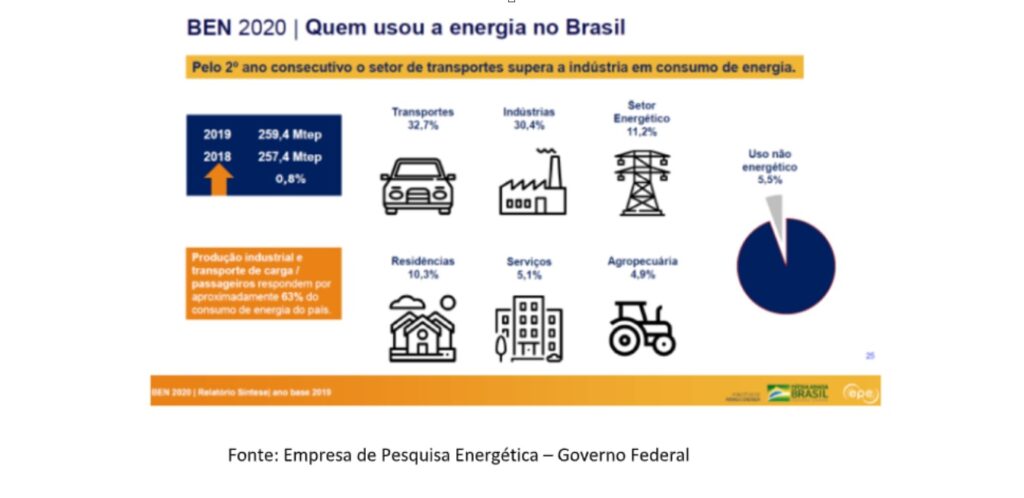

No exemplo do parágrafo anterior, o sorvete é claramente um bem supérfluo, que pode ser tranquilamente cortado do consumo sem praticamente nenhum impacto sobre o conforto material da sociedade. Há, entretanto, produtos cuja alteração nos preços tem grande impacto em toda a estrutura de preços relativos, são produtos essenciais para a existência da própria sociedade como a conhecemos e de grande impacto sobre a formação de preços de toda a economia. O principal deles é um bem de consumo imediato chamado energia. Quando falamos em energia, a primeira coisa que nos vem à cabeça é a energia elétrica, oriunda, majoritariamente, das usinas hidrelétricas, mas é um erro. A matriz energética brasileira é proveniente, na sua maior parte, dos combustíveis, mais de 75% vem deles, conforme o gráfico a seguir.

A energia é absolutamente essencial para a existência da economia moderna, fazendo uma comparação do organismo econômico com o humano, é como o ar que você respira (que é o comburente para seu corpo produzir energia) se parar de respirar morre! Então, se cobrassem das pessoas pelo ar que respiram, elas pagariam, por mais caro que fosse. O mesmo ocorre com a energia, como é essencial para a atividade econômica, dizemos que sua demanda é inelástica em relação ao preço. Isso quer dizer que o seu consumo praticamente não se reduz, ou se reduz em um percentual muito menor que o aumento dos preços. É por isso que a maioria das economias modernas impõem alguma forma de controle sobre os preços da energia. Porque se deixar o preço a critério dos monopólios ou oligopólios (que é o que ocorre na prática na produção de energia) deste setor, estes cobrarão preços abusivos, sacrificando o desenvolvimento da economia.

Energia é necessária para produzir quase tudo e, no caso do Brasil, um país de enormes dimensões e de relevo difícil, cerca de 1/3 de toda e energia consumida no país é demandada pelo setor de transportes, dominado pelo modal rodoviário, que carrega 61,1% das cargas, seguido do ferroviário com 20,7% e navegação com 13,6%. Esses três modais representam, portanto, mais de 95% de toda a carga transportada no país. E os que eles têm em comum? A dependência de derivados de petróleo como fonte de energia, o diesel para o transporte rodoviário e ferroviário (as locomotivas são na maioria diesel-elétricas) e o óleo pesado para navios.

Pois bem, de 2018 até o final de julho de 2022 o óleo diesel, principal fonte de energia para a logística nacional, subiu nada menos que 240%, saindo de R$ 2,35 para R$ 8,00, o percentual de aumento do óleo pesado para navios não foi muito diferente. Para agravar este quadro, a energia elétrica brasileira passou ser a uma das mais caras do mundo, a segunda mais cara em relação à renda per capta, conforme estudo da ABRACE (Associação dos Grandes Consumidores Industriais de Energia e de Consumidores Livres).

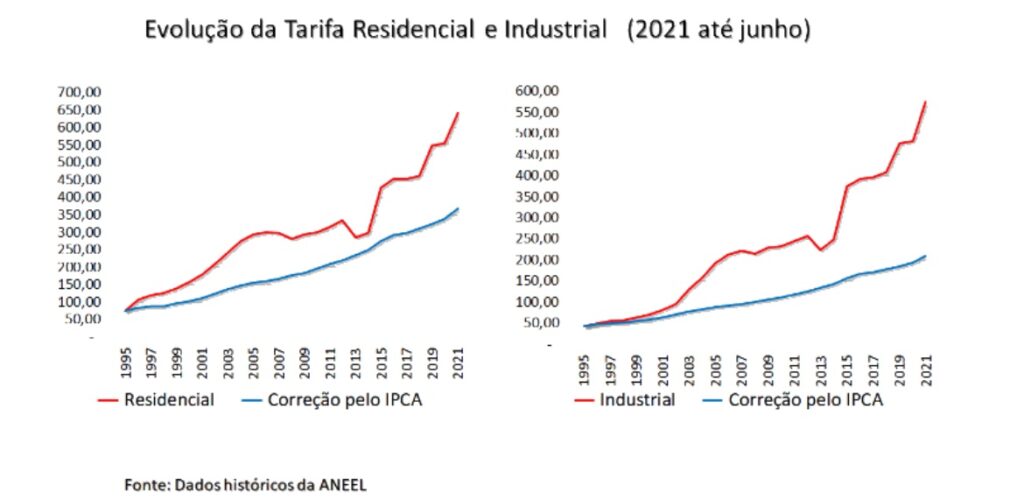

A seguir temos um gráfico que ilustra a evolução dos preços da energia elétrica em relação à inflação medida pelo IPCA. Observemos a brutal aceleração nos preços, em especial após 2016, descolando completamente da correção monetária. Hoje a tarifa residencial é cerca de 100% maior do que deveria ser se fosse corrigida pelo IPCA, já a industrial é cerca de 200% maior.

O brutal aumento nos preços das diferentes formas de energia foi o principal motivo da elevada inflação que o Brasil vivenciou desde o final de 2020 a julho de 2022. A energia, como vimos, é essencial e de demanda inelástica, atingindo direta ou indiretamente toda a atividade econômica do país. Esta é a chamada inflação de custos, em que os custos da produção afetam o sistema de preços.

Tomemos como exemplo a indústria têxtil. Com o aumento da energia elétrica que impulsiona suas máquinas, temos o aumento no custo de produção do tecido, que é repassado para seus preços. Este tecido é então transportado para as confecções que, com o aumento do diesel, tem seu custo de transporte também aumentado. A indústria de confecção também tem seus custos aumentados pelo aumento no preço da energia elétrica, consequentemente o artigo de vestuário sai dali custando bem mais, para a loja que vai fazer a venda final e ainda tem o custo do transporte, também aumentado, da confecção até o ponto de venda. A roupa então tem seu preço final majorado por impacto direto e indireto no preço da energia, tanto química (diesel para o transporte) como elétrica.

Qualquer produto que se use como exemplo terá seu preço impactado pelo aumento no preço da energia, do serviço de manicure à consulta médica, do parafuso à geladeira. O aumento no preço da energia causa aumento nos custos de toda a produção. Mas, e daí? Se os preços aumentam e a produção continua a mesma, a renda real da economia também continuaria a mesma, não é? Neste exemplo houve transferência de renda de todo o restante da economia para os produtores de energia (se lembra dois lucros recordes da Petrobrás?) mas, no final, é um jogo de soma zero, o que as empresas de energia e seus acionistas (bem como os entes que tributam a energia) ganham é o mesmo que o restante da economia perde, não é isso? Infelizmente NÃO!

A inflação de custos provocada pelo aumento da energia não é um jogo de soma zero, em que o que o que um ganha é igual ao que outro perde. Ocorre que, como vimos, o aumento no preço da energia causa um aumento generalizado nos custos de produção da economia, mas… e os salários? E os lucros das demais empresas que não fazem parte da cadeia que lucra com a energia? Com o aumento generalizado dos preços há uma redução da renda de todos que não ganham com a geração de energia. Os salários são reduzidos em termos reais bem como os lucros das empresas que não são do ramo da energia também decrescem, remunerando menos seus sócios. Os lucros destas empresas caem por dois motivos: tanto porque seus custos aumentaram como também porque vendem menos, perdendo escala de produção. Isso significa que o que a economia perde com o aumento da energia, gerando lucros abusivos para poucos, é muito mais do que os ganhos destes que lucram com a energia! Mas por quê? Porque uma parcela maior da renda de todos passa a ser destinada, direta e indiretamente, para o pagamento da energia.

Voltemos ao exemplo de um consumidor que compra uma roupa. Este consumidor vai pagar mais caro pelo produto porque, como vimos, no preço do vestuário estarão incluídos os custos da energia na produção e transporte, em todas as suas etapas. Por outro lado, a renda real deste consumidor também estará reduzida, não só porque ele paga mais caro pela própria roupa que está comprando, mas porque também está pagando mais caro pela energia na sua casa, pelo custo do seu transporte e por todos os demais produtos que, direta e indiretamente, estão sendo afetados pelo aumento no preço da energia. E o que este consumidor faz para conseguir sobreviver? Primeiro começa a cortar o que considera supérfluo para sua sobrevivência, reduzindo, por exemplo, sua ida a bares e restaurantes, reduz também despesas com cabeleireiro e manicures, corta despesas com academias, deixa de viajar, consumir com hotéis, bem como compra menos roupas, reduz despesas com serviços online, livros etc. Desta forma, pessoas também começam a perder seus empregos, o jornaleiro vende menos jornais e demite seu ajudante, o mecânico passa a ter menos serviço na sua oficina e demite seu ajudante, a indústria de doces vende menos e demite funcionários, até que os próprios estabelecimentos começam a fechar. Assim, em uma segunda fase da inflação de custos, temos a recessão instalada.

Inflação com recessão! Foi exatamente este o quadro que o Brasil vivenciou no final da década de 70 e primeira metade da década de 80, justamente como consequência do segundo choque adverso de oferta do petróleo. A diferença é que hoje o Brasil é autossuficiente na produção de petróleo, tendo uma das produções mais baratas do mundo! O custo de extração do petróleo do pré-sal está na casa de 3 dólares por barril. Trata-se de um óleo levíssimo de gradação superior ao Brent e que já responde por mais de 70% da produção nacional. O Brasil depende de importar apenas uma parcela do diesel necessário para o funcionamento de sua economia, algo entre 25 e 30% atualmente, mas apenas porque a Petrobrás abandonou a construção do segundo trem da Refinaria do Nordeste, que desde 2016 está enferrujando. Se este segundo trem, que é voltado para o diesel, estivesse concluído, o Brasil seria virtualmente autossuficiente no refino deste combustível também. Ainda não sendo autossuficiente em diesel, bastaria a própria Petrobrás importar apenas a parcela necessária para complementar o abastecimento interno e diluir os custos desta importação no baixíssimo custo do diesel nacional. Vamos supor que o diesel oriundo do petróleo e refino nacional custe R$ 2 por litro, e que o importado custe 4 por litro, como o importado corresponde a apenas 25% do total, os outros 75% teriam o baixo custo interno, então o custo da mistura entre nacional e importado seria igual a 0,25x R$ 4 + 0,75 x R$ 2= R$ 2,50. Isso significa que o impacto no custo interno do que se necessita importar seria bastante reduzido.

No entanto, apesar desta enorme vantagem, de ser autossuficiente em petróleo e ter uma das produções mais baratas do mundo, precisando importar apenas uma pequena parcela do total do combustível necessário à sua economia, o Brasil opta por praticar internamente preços como se todo o refinado do petróleo fosse importado, adicionando ainda fictícios custos de importação e até mesmo uma taxa de risco da operação de importação, que não ocorre. Desta forma, quando o petróleo aumenta no mercado internacional, que tem os preços ditados por um cartel, a OPEP+, o Brasil pratica internamente estes preços, induzindo a economia a uma crise, com inflação e recessão, que seria completamente evitável. Trata-se de uma estupidez econômica sem precedentes e sem paralelo na história mundial, já que os países grandes exportadores de petróleo, como o Brasil, praticam internamente preços muito inferiores àqueles praticados para a exportação.

Mas voltando à inflação de custos, como estávamos vendo, se o aumento dos custos com a energia transfere renda de uns para aqueles poucos que lucram com o seu aumento, por que a demanda na economia cai, provocando a recessão? Inicialmente vamos supor que a economia é fechada, o que implica em dizer que não transaciona com outras economias. Neste caso, vamos supor que os lucros dos fornecedores de energia fiquem integralmente no país. Porque é fácil entender quando toda a energia de um modo geral (incluindo petróleo e derivados) é importada. Nesse caso provoca um aumento da riqueza em um país e empobrecimento de outro, com inflação e recessão naquele que importa, como foi no passado, quando o Brasil não era autossuficiente em petróleo. Mas se todos estão no mesmo país, inclusive os que lucram com o aumento da energia, porque há recessão? É simples! Isso ocorre porque a grande maioria da população reduz a demanda, como vimos, de itens que são supérfluos à sua sobrevivência. Mas aqueles poucos que lucram com o aumento da energia não aumentam, na mesma proporção, a demanda por aqueles produtos que deixaram de ser consumidos. Ninguém compra três vezes o mesmo jornal, ninguém compra 15 pneus para seu carro e nem consome serviço de mecânico se o carro não quebra. Ninguém vai fazer obturação no dente que não tem cárie, mas aquele jornaleiro que deixou de ter renda não vai ao dentista tratar da cárie. A senhora que deixou de ir à manicure toda semana, não é substituída por outra cliente que seja acionista da Petrobrás, que recebeu dividendos, porque esta última não passa a ir 3 vezes por semana à mesma manicure.

Enfim, há uma mudança no perfil de demanda da sociedade. Essa concentração de renda inicial na mão daqueles poucos que lucram, causa a recessão com uma mudança no que os economistas chamam de “curva de transformação” que, trocando em miúdos, significa aquilo que a sociedade pode produzir alocando seus meios de produção. No nosso exemplo, passa a produzir menos bens e serviços que atendem à população como um todo, para produzir para aquela camada que lucra com a concentração. Por exemplo, com a concentração de renda a procura por carros populares se reduz, aumentando a demanda por veículos mais sofisticados porque aquele consumidor que comprava os carros zero km populares, não possuem mais renda sequer para comprar carros zero km, ainda que populares. Essa típica alteração na “curva de transformação” além de ser lenta, cria empregos inferiores e traz a economia para um patamar inferior de produção e, consequentemente, de satisfação material para a maioria. Muitas manicures jamais voltarão a ser manicures porque boa parte da população não vai voltar a fazer as unhas toda semana, pelo menos no curto prazo, e assim por diante. Em resumo, essa mudança no perfil de demanda advinda da concentração de renda causa redução no produto da economia e, por óbvio, da renda do agregado. Como produto e renda são a mesmíssima coisa, são apenas duas formas diferentes de chamarmos a mesma coisa, este reflexo se vê no chamado Produto Interno Bruto, ou PIB, que é o somatório de todos os bens e serviços produzidos por uma economia em um dado intervalo de tempo.

Mas no início deste artigo dissemos que as economias modernas se baseiam em trocas e que o dinheiro seria, primariamente, um mero facilitador destas trocas. Então vamos fazer um exercício de imaginação e eliminar o dinheiro para entender como a inflação de custos afeta este sistema de trocas. Imaginemos o transporte de mercadorias, que afeta diretamente quase a totalidade dos bens produzidos de chicletes a automóveis. Com o forte aumento do diesel, os produtores de combustível receberiam em troca, como pagamento, maior parcela dos produtos, se apropriando de maior parcela da renda. O fabricante de chicletes, por exemplo, quando contrata o caminhão para levar seu produto ao mercado, vai trocá-lo pelo produto do caminhoneiro, que é o serviço de transporte. Com o aumento do diesel, este vai cobrar mais chicletes para prestar o mesmo serviço, mas essa quantidade maior de chicletes não fica com ele, é usada para pagar o diesel. De fato, o caminhoneiro fica com menos chicletes do que antes, porque ele não consegue repassar todo o aumento para seus clientes. Já no mercado, a manicure troca seus serviços por chicletes (ao menos passa um vale do serviço de manicure) só que agora percebe que o mesmo serviço compraria menos chicletes! Mas, ao mesmo tempo, o fornecedor de chicletes também percebe que a manicure pede mais em troca por seus serviços, que, assim como ele, teve seus custos afetados pelo aumento da energia. Por sua vez o produtor de leite também acha que deve pedir mais serviços do dentista por seu produto já que seus custos também aumentaram, assim como também pede mais chicletes pelo leite. Então, o que se instala na economia é uma disputa pelas relações de troca, que conduz a uma elevação dos preços. Disputa esta que foi instalada porque o produtor de energia está tirando um naco maior de todos. Essas relações de troca, como já sabemos, são o que chamamos de “preços relativos”.

Desta forma, um dos problemas imediatos causados pela inflação em moeda corrente, especialmente por esta provocada por aumento generalizado dos custos de produção, é a desorganização do sistema de preços relativos. Se o preço da energia eventualmente parar de subir em determinado patamar, possivelmente, dependendo da produtividade da economia, os preços relativos chegarão a uma nova configuração estável e os preços deixarão de subir. Neste caso, o aumento de preços resultou em um mero rearranjo dos preços relativos que se realinharam em um novo patamar, ainda que com danos à economia, que, pelos motivos que vimos, terá seu potencial de produção (portanto, de renda) reduzido. Afinal, a inflação de custos implica em maiores custos de produção e impacta a produtividade de forma negativa. A depender do impacto na produtividade, pode acontecer de que não seja mais possível estabelecer nova configuração estável entre os preços relativos, neste caso entra-se em uma espiral inflacionária de custos com impactos recessivos que poderão ser brutais, em espacial se houver tentativa de controlar a inflação via medidas de contração monetária. Esta situação, que resulta de um desequilíbrio estrutural de preços relativos, foi a que afligiu a economia brasileira nos anos 80 e início da década de 90 do século passado. Com o agravante de que houve um “inchaço” do estado brasileiro, desproporcional à produtividade da economia. A inflação somente foi resolvida graças aos ganhos de produtividade advindos da volta do influxo de capitais externos no início dos anos 90, o que possibilitou o sucesso do Plano Real, conforme veremos adiante.

HIPERINFLAÇÃO NO PASSADO?

Aproveito aqui o ensejo para explicar que, tecnicamente, o Brasil jamais teve hiperinflação, que ocorre quando os agentes passam a rejeitar a moeda oficialmente emitida pelo governo. E não a tivemos por diversos motivos, os quais vou tentar resumir neste parágrafo. Inicialmente dissemos que a moeda era um mero facilitador de trocas, e é verdade, mas para que ela possa ser esse facilitador ela deve atender a três requisitos essenciais: 1) servir para pagamentos; 2) servir como reserva de valor por algum tempo e 3) servir de referência de valor, ou seja, servir de parâmetro entre os preços relativos. A primeira função é óbvia, a segunda significa que enquanto ela está no seu bolso ou na sua conta bancária, sem rendimentos, não perderá valor significativo e a terceira implica em dizer que ela deve servir de referência de valor. E àquele tempo (década de 80 e início dos anos 90) a moeda jamais foi rejeitada para pagamentos, se o fosse implicaria em hiperinflação. E não foi rejeitada porque as 3 funções básicas da moeda estavam engenhosamente divididas, como se segue:

Essa engenhosa divisão das funções da moeda (aliada à falta de um ativo alternativo que pudesse substitui-la) foi capaz de evitar que o Brasil tivesse uma hiperinflação e também buscava eliminar os efeitos maléficos da inflação: corrosão do poder de compra e desorganização do sistema de preços relativos, incluindo os salários. Mas, como sabemos, embora tenha funcionado para evitar o abandono da moeda oficial, não funcionou para manter os preços relativos organizados. No final das contas, o que ocorria é que os preços acabavam subindo em relação ao próprio indexador, ou seja, havia inflação em BTNs (ou qualquer outro indexador). No exemplo anterior, a TV não se mantinha em 1000 BTNs por muito tempo, na verdade em pouco tempo seu preço começava a subir em relação ao próprio indexador, por isso houve uma sucessão de indexadores e mesmo de moedas. E isso ocorria porque era impossível encontrar uma configuração estável para os preços relativos. Havia um desequilíbrio na estrutura de preços relativos que simplesmente tornava impossível a estabilidade entre eles. A adoção de indexadores, embora tenha resolvido alguns problemas e ajudado a evitar o abandono da moeda oficial do país (e consequentemente evitado a hiperinflação) acabava acelerando a inflação na própria moeda corrente, porque como havia inflação sobre próprio indexador, que supostamente deveria se valorizar de acordo com a inflação, a inflação sobre a moeda corrente aumentava exponencialmente! Era como o cachorro correndo atrás do próprio rabo a fim de pará-lo. Como já foi dito, a inflação somente foi controlada porque, no início dos anos 90 houve a volta do influxo de capitais estrangeiros ao país, que representou um enorme ganho quase imediato de produtividade para a economia nacional. Se entes estávamos tendo que enviar dezenas de bilhões de dólares para o exterior por causa da dívida externa, nos primeiros anos da década de 90 esse fluxo se inverteu – principalmente por fatores externos, mas não vamos entrar aqui nesse mérito.

Para exemplificar, de forma didática, o que foi dito acima, vamos fazer um esforço de simplificação e imaginar 3 náufragos em uma ilha, que organizam sua economia da seguinte forma: um sai para pescar peixes, um segundo para catar cocos e o terceiro é incumbido de caçar aves. Para sobreviver eles precisam, cada um, tomar água de um coco, comer um peixe e comer uma ave. Se não houver essa alimentação diária, morrem de fome após alguns dias. Ocorre que o náufrago encarregado de caçar aves, não consegue as três, caça apenas duas por dia, os outros conseguem 3 cocos e 3 peixes respectivamente. Supondo ainda que vão fazer as trocas mediante pagamento em reais, em moedas que trouxeram com eles, como chegarão a um acordo sobre os preços? O sujeito que caça apenas duas aves, vai querer vender a ave que lhe sobra por um valor que seja suficiente para pagar por um coco e um peixe, supondo que a ideia fosse pagar 1 real por item, o caçador de aves vai pedir dois reais pela ave que resta, para que fosse suficiente para ele comprar um coco e um peixe. Como precisavam da ave para não passar fome, um dos outros dois pagaria o preço. No dia seguinte algo similar ocorre, mas desta vez todos já teriam majorado seus preços ao perceber que precisavam vender por mais seus excedentes para não passar fome, e assim por diante. Então não havia uma estrutura estável entre os preços relativos, nessa ilha, simplesmente porque não havia produção para todos sobreviverem. Então as relações de troca estavam em eterno conflito, e todos estariam cobrando cada vez mais por seus produtos. É claro que em uma ilha com apenas 3 habitantes não haveria uma economia monetária (que usa moeda para as trocas) mas com as devidas concessões à draconiana simplificação, é basicamente esta a mecânica das relações de troca com impossibilidade de se encontrar uma configuração estável para os preços relativos. E como conseguiriam cada vez mais dinheiro? Essa é uma das concessões que temos que fazer para o nosso experimento, mas no caso do Brasil a expansão monetária era garantida pelo próprio déficit do governo, especialmente o nominal, que incluía a correção monetária da dívida pública. Os próprios títulos que serviam ao “overnight” se valorizavam de acordo com a inflação e ainda eram acrescidos de juros reais, então os meios de pagamento estavam em constante expansão (“meios de pagamento” inclui tudo que pode ser usado para pagamento, como moeda, títulos e demais aplicações financeiras de alta liquidez). E não precisa pensar muito para concluir que medidas contracionistas, retirando dinheiro da economia, não só não resolviam absolutamente nada a respeito da inflação, como agravava a recessão. Para manter a economia funcionando razoavelmente, a expansão monetária era uma necessidade.

E como a volta da entrada de capitais estrangeiros no Brasil permitiu o realinhamento e acomodação dos preços relativos, fato que acabou permitindo o sucesso do Plano Real? Voltemos à nossa ilha com os três náufragos. Como vimos, é impossível encontrar uma configuração estável entre os preços relativos porque a produção, o PIB da ilha, não é capaz de satisfazer as necessidades de todos (seus custos). Agora imaginemos que existe uma ilha vizinha com abundante produção e que passe a enviar 3 aves por dia (a título de empréstimo ou doação, não importa) para a ilha de nossos náufragos. Ora, com essas três aves, considerando que o pescador vai continuar pescando 3 peixes e o catador de cocos 3 cocos por dia, as necessidades de cada um de consumir uma ave, um peixe e um coco estará suprida! Com isso as relações de troca se ajustam, sendo possível encontrar uma configuração estável entre os preços relativos de forma que todos se satisfaçam. E mais, essa renda vinda do exterior possibilita que o náufrago encarregado de caçar aves pare de se dedicar a este fim e passe, por exemplo, a pesquisar e desenvolver a técnica de se construir redes de pesca com base nos cipós das árvores – investimento em tecnologia! Uma vez desenvolvida esta tecnologia, a ilha passaria a construir as redes (bem de capital!) e o pescador passaria, por exemplo, a pescar 50 peixes por dia. Com essa produção, poderão poupar ainda mais e investir na pesquisa, desenvolvimento e construção de um barco para deixarem a ilha!

No parágrafo anterior aproveitamos para demonstrar como a poupança externa (as três aves vindas da outra ilha) ajudou a acabar com a inflação, permitindo encontrar um equilíbrio nas relações de troca e mais, quando bem aplicada, muda a vida dos habitantes, que investiram e passaram a produzir muito mais com o capital que acumularam e, como consequência, poupar mais ainda, permitindo novos investimentos e projetos cada vez mais ambiciosos que beneficiariam a todos. No Brasil, a volta do ingresso dos capitais externos permitiu a acomodação dos preços relativos e o controle da inflação, mas infelizmente a abundância de recursos não foi bem utilizada em investimentos, transformando-se em mero consumo, de fato houve uma enorme perda na capacidade produtiva industrial desde então, devido a seguidas administrações econômicas absolutamente desastrosas. Algumas das quais “surfaram” em conjunturas externas favoráveis, mas reduziram a economia Brasileira a uma neo-colônia do século XXI, fornecendo primários em troca de elaborados de alto valor agregado, basta olhar a nossa balança comercial. No caso da nossa ilha, seria como se o produtor de aves, ao invés de investir na pesquisa, desenvolvimento e produção da rede, tivesse aproveitado a entrada de recursos externos (as três aves vindas da outra ilha) para fazer algo menos útil, como construir uma cabana, transformando a poupança externa em mero consumo interno, e não em investimento, como fez. Daí a importância de se priorizar com sabedoria os gastos.

INFLAÇÃO INERCIAL

Mas voltemos ao Plano Real, que ocorreu em 1994 e foi o plano que pôs um derradeiro fim à elevada espiral inflacionária que assolava o país nos primeiros anos da década de 90, após os fracassos dos planos Collor I e II e, anteriormente, fracassos de planos que receberam nomes como Plano Verão, Plano Bresser e Plano Cruzado.

De forma simplificada podemos dizer que o Plano Real, assim como alguns planos que o antecederam, foi uma estratégia para combater a chamada inflação inercial, que é aquela que resta após um longo processo inflacionário, depois que as causas subjacentes foram eliminadas. A “inércia inflacionária” existe porque a economia fica, de certa forma, viciada na inflação. Isso ocorre porque todas as formas de pagamento, que não são à vista, incluem um indexador que reflete a inflação passada ou ainda incluem uma previsão de inflação futura com base na inflação passada. Ou seja, ainda que as causas primárias de um processo inflacionário sejam debeladas, em uma economia “viciada” em inflação os indexadores baseados na inflação que ocorreu, bem como as prefixações de correção, que também tomam por base a inflação passada, assim como também correções de salários e de títulos, todos indexados, garantem a perpetuação do processo inflacionário por mera “inércia”.

No caso específico do plano Real, a estratégia para se combater a inflação inercial consistiu, de forma resumida, em lançar primeiramente um indexador, a URV (Unidade Real de Valor). Este indexador, como outros anteriores, pretendeu reorganizar os preços relativos, e podemos dizer que foi bem-sucedido, ao contrário dos anteriores, porque a abundante entrada de recursos externos possibilitou que a economia brasileira encontrasse uma configuração estável para os preços relativos. A segunda etapa consistiu em fazer com que este indexador, a URV, assumisse as funções de meio de pagamento e de reserva de valor, assumindo o nome de Real apenas, a nossa moeda atual.

A chamada “âncora cambial” desse plano fundamentou-se em uma supervalorização do Real frente às moedas estrangeiras, notadamente o Dólar dos EUA. Inicialmente a paridade foi estabelecida em um Dólar por Real, mas a abundância no influxo de capital externo era tanta que o Real chegou a valer mais que o Dólar. As reservas cambiais permitiram que o governo tivesse total controle deste mercado, estabelecendo um regime de “bandas cambiais”, que era a faixa de preço em que ele, governo, decidia onde a taxa de câmbio poderia estar. Essa supervalorização representou um ganho de produtividade brutal, e quase instantâneo, para a economia brasileira. Subitamente o produto brasileiro havia ganhado muito na relação de troca com os importados e o salário real do trabalhador brasileiro, crescido. O Brasil podia comprar mais no exterior com suas exportações, portanto seu produto passou a valer mais, além disso deixou de mandar parcela do seu produto para o exterior a fim de honrar pagamentos da sua dívida externa.

Embora o Plano Real tenha sido ligeiramente diferente dos planos anteriores que combateram a inflação inercial, este somente foi bem-sucedido porque a causa subjacente relevante, o desequilíbrio estrutural de preços relativos, tinha sido eliminado com a volumosa entrada de recursos externos. Mas, ao que parece, os próprios autores do plano não deram conta disso, pelo menos na época, em que pese assunto ter sido discutido no X Congresso Brasileiros de Economistas, em 1993. Ao final, o Plano Real deu certo porque foi feito em um momento de conjuntura internacional favorável.

INFLAÇÂO DE DEMANDA

Já vimos que a inflação que tivemos, especialmente desde a pandemia, foi uma inflação de custos, comandada pelos fortes aumentos da energia, tendo como coadjuvante de relevo os aumentos nos alimentos provocados pela alta dos preços destes no mercado internacional. Mas existe outra causa de inflação que ao longo da história é a mais comum, a chamada “inflação de demanda”. Esta modalidade de inflação é causada, como o nome sugere, pelo excesso de demanda em relação à capacidade de produção de uma economia. Este excesso de demanda pode surgir por diversos motivos, desde um aumento na oferta de moeda por parte do emissor ou um aumento na velocidade de circulação do agregado monetário – que pode ser causado, por exemplo, por uma perspectiva de guerra externa, onde as pessoas procuram manter estoques em casa de alimentos e utensílios maior que o necessário – a uma ruptura nas cadeias de produção ou quebra de safras. O aumento da quantidade de moeda em circulação ou de velocidade de circulação dos meios de pagamento deve implicar em aumento da demanda sem que, necessariamente, a capacidade de produção tenha sofrido qualquer modificação, já em uma quebra das safras ou ruptura das cadeias de produção, reduz a oferta sem que necessariamente haja modificação na demanda, mas, em qualquer caso, a tendência é de ser criado um excesso de demanda em relação à oferta. Isso significa que os vendedores irão perceber que há mais procura pelos produtos ofertados do que eles podem suprir e, instintivamente, esses vendedores aumentam os preços ao perceberem que é possível faturar mais sobre os mesmos produtos. Essa é a clássica inflação de demanda, em que a procura excede a oferta e este desequilíbrio força os preços para cima.

O que fazer para combater esse tipo de inflação? Ou se aumenta a oferta ou se reduz a procura (ou um pouco de cada) de modo a buscar o reequilíbrio entre ambas as forças. É evidente que o aumento da oferta é uma solução economicamente melhor, mas em geral é mais difícil de se obter, mesmo porque o próprio excesso de demanda em relação à oferta já é um estímulo ao aumento da produção. Então o que os governos geralmente fazem para controlar este tipo de inflação é reduzir a procura controlando os meios de pagamento (o que coloquialmente chamamos de dinheiro, como moeda manual, depósitos em bancos, aplicações que podem ser sacadas imediatamente etc.). Para isso é possível fazer uso das políticas fiscal e monetária. Política fiscal é aquela que diz respeito à arrecadação e gastos do governo, se o governo gastar menos do que arrecada, estará, a grosso modo, retirando dinheiro da economia. Entretanto sabemos que este é um procedimento difícil e muitas vezes inviável, devido aos compromissos assumidos pelos governos. A política monetária, por sua vez, é conduzida pela autoridade monetária, que é o Banco Central. Cabe a ele, Banco Central, controlar os meios de pagamento e, no caso da inflação, adotar o que economistas chamam de “políticas monetárias restritivas”. Para tanto, os bancos centrais usam de diversos artifícios, como aumentar o compulsório bancário e/ou as taxas de juros, podendo ainda fazer a emissão de novos títulos, trocando dinheiro por títulos do governo, como as Notas do Tesouro Nacional.

O chamado “compulsório bancário” é a parcela dos depósitos à vista que tem que ser compulsoriamente depositada pelos bancos na autoridade monetária. Com isso controla-se o chamado “multiplicador bancário”, que existe porque os bancos emprestam parte do dinheiro depositado. Funciona assim: imaginemos que o governo emitiu e colocou em circulação R$ 100,00, que é pago a A, mediante depósito em conta bancária, o banco então empresta parte deste valor, digamos, R$ 60, para B. Repare que B tem R$ 60 para gastar sem que A perca o direito de gastar seus R$ 100, então temos circulando 160! Suponha agora que B usa esses R$ 60 para pagar C, que deposita na sua conta e desses R$ 60, o banco empresta R$ 36 para D e assim por diante. O fato é que os bancos vão criando mais dinheiro via empréstimos do dinheiro que foi depositado incialmente, depois via empréstimo do empréstimo e assim sucessivamente. Teoricamente os bancos poderiam criar moeda indefinidamente, de forma infinita, contando com o fato que não haverá um saque coletivo das contas. Se ocorrer um saque em valor maior do que o banco tem em suas reservas, terá que recorrer ao “redesconto de liquidez”, que é um empréstimo do Banco Central, emergencialmente concedido, até que o banco reequilibre suas contas. Para evitar que os bancos criem dinheiro indefinidamente, o Banco Central cobra o “depósito compulsório”, que é uma parcela de cada depósito feito nos bancos que deverá ser depositada compulsoriamente no banco central, evitando que esta parcela seja emprestada novamente. Quanto maior esse depósito compulsório, menor o multiplicador bancário. Na prática o Banco Central impõe muitas restrições aos empréstimos sobre os depósitos à vista e o multiplicador bancário no Brasil oscila entre 1,2 e 1,3, ou seja, de cada R$ 100 emitidos, são criados adicionalmente de R$ 20 a R$ 30 Reais adicionais via multiplicador bancário. Quanto maior o compulsório, menor a quantidade de dinheiro que os bancos criam.

OS JUROS